Privat

- ...

- » Skatter

- » Arbete och inkomst

- » Inkomster

- » God man, förvaltare eller förmyndare

- » Arvode eller ersättning utbetald av huvudmannen

Arvode och ersättning till god man, förvaltare eller förmyndare

Som god man, förvaltare eller förmyndare redovisar du normalt ersättningen för ditt uppdrag för din huvudmans räkning. Ersättningen är ofta både ett arvode för uppdraget och en kostnadsersättning för att täcka eventuella extra kostnader.

Inget meddelande skickas ut om ersättning under året

Skatteverket har tidigare skickat ut ett meddelande i början av året till dig som är god man, förvaltare eller förmyndare. En sammanställning av de uppgifter vi fått om din ersättning under året i en förenklad arbetsgivardeklaration.

Meddelandet kommer inte längre att skickas ut så det är viktigt att du själv sparar alla underlag för att kontrollera att uppgifterna i din deklaration är rätt.

Ersättning till dig som god man, förvaltare eller förmyndare

Om du har ett uppdrag som god man, förvaltare eller förmyndare är huvudregeln att huvudmannen betalar ersättning till dig för ditt arbete (arvode).

Din huvudman räknas då som arbetsgivare och har ansvar för att redovisa och betala arbetsgivaravgifter och avdragen skatt till Skatteverket. Vanligtvis är det du som är god man, förvaltare eller förmyndare som hjälper huvudmannen att göra det. Om du har haft extra kostnader på grund av uppdraget kan din huvudman också ersätta dig för det.

I vissa fall betalar kommunen ut ersättningen, i så fall redovisar och betalar de arbetsgivaravgifter och avdragen skatt till Skatteverket.

Arbetsgivaravgifter

Om huvudmannen betalat ut 1 000 kronor eller mer i ersättning (arvode) ska huvudmannen betala arbetsgivaravgifter och göra avdrag för skatt på ersättningen. Du räknar ut arbetsgivaravgifterna på bruttobeloppet, det vill säga innan du gör avdraget för skatt.

Storleken på arbetsgivaravgifterna varierar beroende på ålder hos den som får ersättningen. Gör du den förenklade arbetsgivardeklarationen står det på blanketten vilken procentsats du ska använda.

Arbetsgivaravgifterna betalar du in på huvudmannens skattekonto.

Avdrag för skatt

På den del av ersättningen som är arvode ska du göra avdrag med 30 procent för skatt. Huvudmannen betalar sedan ut nettobeloppet (ersättning efter avdrag för skatt) till dig som god man, förvaltare eller förmyndare. Den avdragna skatten betalar du in på huvudmannens skattekonto.

Tänk på att varje person som huvudmannen betalar ut ersättning till ska få ett underlag som visar hur mycket personen fått i ersättning och hur mycket skatt som har dragits av från den. Det kan till exempel vara en lönespecifikation.

Kostnadsersättning

Du kan ha haft utgifter som varit nödvändiga för ditt uppdrag som god man eller förmyndare till exempel utgifter för porto, telefon eller kortare resor. När din huvudman ersätter dig för sådana kostnader räknas det som en kostnadsersättning. Du behöver spara underlag som visar att du haft kostnaderna.

Om du inte har något underlag kan du få en kostnadsersättning enligt en schablon på 2 procent av ett prisbasbelopp. För inkomstår 2025 (deklaration 2026) innebär det som högst 1 176 kronor och för inkomstår 2026 (deklaration 2027) som högst 1 184 kronor. Om du inte har något underlag och får ersättning för kostnader på mer än 2 procent av prisbasbeloppet ska den överskjutande delen betraktas som lön.

Du ska inte beräkna arbetsgivaravgifter eller göra avdrag för skatt på kostnadsersättningar.

Kostnadsersättningar redovisar du i ruta 20 i den förenklade arbetsgivardeklarationen eller i arbetsgivardeklarationen om huvudmannen är registrerad som arbetsgivare. Du kan läsa mer om kostnadsersättning för god man eller förmyndare på sidan Kostnadsersättning.

Utlägg

Om du har köpt något för din huvudmans räkning för dina egna pengar och sedan får tillbaka pengarna från din huvudman är det ett utlägg och inte en kostnadsersättning. För att det ska räknas som ett utlägg måste du ha ett kvitto på det du köpt åt huvudmannen.

Du ska inte redovisa utlägget i din eller din huvudmans inkomstdeklaration. Du ska inte heller redovisa utlägget i en arbetsgivardeklaration eller förenklad arbetsgivardeklaration.

Redovisa i en förenklad arbetsgivardeklaration

Är huvudmannen inte registrerad som arbetsgivare ska huvudmannen redovisa utbetald ersättning i en förenklad arbetsgivardeklaration. Den behöver du bara lämna för de månader huvudmannen betalat ut ersättning. Använd en förenklad arbetsgivardeklaration för varje person huvudmannen betalat ut ersättning till.

Du kan använda vår hjälpblankett för att fylla i den förenklade arbetsgivardeklarationen.

Förenklad arbetsgivardeklaration (SKV 4805)

Hjälpblankett för god man (SKV 4882)

Skicka den förenklade arbetsgivardeklarationen till:

Skatteverket

205 30 Malmö

I broschyren Förenklad arbetsgivardeklaration för privata tjänster kan du läsa om hur du redovisar arbetsgivaravgifter och avdragen skatt i den förenklade arbetsgivardeklarationen.

Förenklad arbetsgivardeklaration för privata tjänster (SKV 448)

Film: God man eller förvaltare - redovisa arvode och annan ersättning

Den här filmen är för dig som är god man, förvaltare eller förmyndare och har fått ersättning för ditt uppdrag. Du får veta hur du fyller i blanketten Förenklad arbetsgivardeklaration, som du använder när din huvudman inte är registrerad som arbetsgivare. Filmen är textad. Längd: 6 minuter 28 sekunder.

Redovisa i en förenklad arbetsgivardeklaration – ruta för ruta

Månad (den månad då utbetalningen gjorts)

Fyll i den månad som ersättningen betalats ut.

Om en tidigare deklaration är fel och du ska skicka in en ny med de rätta uppgifterna, fyller du i datumet du skickar in rättelsen i rutan Rättelsedatum.

Utbetalare (arbetsgivare)

Fyll i personnummer eller samordningsnummer, namn och adress på din huvudman.

Mottagare (den som utfört arbetet)

Fyll i personnummer eller samordningsnummer, namn och adress för den som ersättningen betalats ut till.

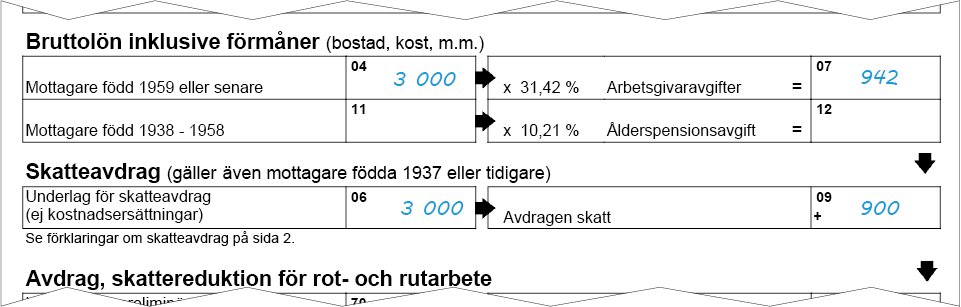

Bruttolön inklusive förmåner (bostad, kost, m.m.)

Ruta 04

Fyll i bruttobeloppet (ersättning innan avdrag för skatt) om den som fått ersättningen är född 1959 eller senare.

Ruta 07

Fyll i arbetsgivaravgiften. Du räknar ut arbetsgivaravgiften genom att multiplicera beloppet i ruta 04 med 31,42 procent.

Ruta 11

Fyll i bruttobeloppet (ersättning innan avdrag för skatt) om den som fått ersättningen är född 1938–1958.

Ruta 12

Fyll i arbetsgivaravgiften. Du räknar ut arbetsgivaravgiften genom att multiplicera beloppet i ruta 11 med 10,21 procent.

Skatteavdrag (gäller även mottagare födda 1937 eller tidigare)

Ruta 06

Fyll i bruttobeloppet (ersättningen innan avdrag för skatt). Kostnadsersättningar som du redovisar i ruta 20 ska inte ingå i beloppet i ruta 06.

Ruta 09

Fyll i avdragen skatt.

Skattepliktiga kostnadsersättningar

Ruta 20

Fyll i det belopp som huvudmannen betalat ut som skattepliktig kostnadsersättning, till exempel porto och telefon. Observera att du inte ska redovisa bilersättning.

Belopp du redovisar här i ruta 20 ska inte ingå i de belopp du redovisar i ruta 04, 11, eller 06.

Summa att betala

Ruta 10

Fyll i summan av beloppen i ruta 07 eller 12 (arbetsgivaravgifter) och ruta 09 (avdragen skatt). Det här beloppet ska huvudmannen betala in till Skatteverket på huvudmannens skattekonto. Ofta hjälper du huvudmannen att göra inbetalningen.

Underskrift (av den som betalat ut ersättningen)

Skriv under blanketten, skriv namnförtydligande och ange telefonnummer.

För att du ska kunna skriva under blanketten krävs det att det i förordnandet ingår att du ska hjälpa till med redovisningen till Skatteverket.

I vissa fall behövs huvudmannens samtycke för att du ska få skriva under:

- Är du god man behöver du ha huvudmannens samtycke.

- Är du förvaltare kan du skriva under utan samtycke från din huvudman.

Om din huvudman är i för dåligt tillstånd för att samtycka ska du visa det på lämpligt sätt.

Är du förmyndare ska samtliga förmyndare styrka sitt förordnande och samtliga ska skriva under.

Exempel

Eva som är född 1959 är god man åt Anders. I maj får Eva sitt arvode. Arvodet är 3 000 kronor före skatt. Arbetsgivaravgifterna är 942 kronor (31,42 procent av 3 000 kronor). Innan beloppet kan betalas ut ska skatteavdrag göras med 30 procent, det vill säga 900 kronor. Eva får 2 100 kronor utbetalt.

Anders är inte registrerad som arbetsgivare hos Skatteverket utan lämnar en förenklad arbetsgivardeklaration.

Så här redovisas beloppen i den förenklade arbetsgivardeklarationen:

Betalning till Skatteverket

Skatten och avgifterna ska vara inbetalda på skattekontot senast den 12 juni.

Eva tar därför ut 1 842 kronor (942 kronor + 900 kronor) från Anders bankkonto och sätter in pengarna på Skatteverkets bankgirokonto 5050-1055. Som inbetalare anger hon Anders. Eftersom hon betalar via internet hänvisar hon till Anders OCR-nummer.

Redovisa i en arbetsgivardeklaration

Om huvudmannen är registrerad som arbetsgivare ska du för din huvudmans räkning lämna in en arbetsgivardeklaration varje månad. Du ska lämna arbetsgivardeklarationen även för de månader som huvudmannen inte betalat ut någon ersättning.

Det gör du enklast i e-tjänsten Lämna arbetsgivardeklaration. I e-tjänsten får du också hjälp att beräkna arbetsgivaravgifterna. För att kunna använda e-tjänsten behöver du vara registrerad som deklarationsombud för din huvudman.

Arbetsgivardeklarationen består av två delar, individuppgift och huvuduppgift. I individuppgiften ska huvudmannen redovisa uppgifter om varje person som fått ersättning, du gör en individuppgift för varje betalningsmottagare. I huvuduppgiften summerar du avdragen skatt och arbetsgivaravgifter. Det summerade beloppet ska huvudmannen betala in på huvudmannens skattekonto. Ofta hjälper du huvudmannen att göra inbetalningen.

Så här fyller du i arbetsgivardeklaration i e-tjänsten – ruta för ruta

Lämna arbetsgivardeklaration

På sidan Utse ombud som privatperson kan du läsa mer om vad du och din huvudman ska göra för att du ska kunna bli deklarationsombud.

Redovisa och betala i tid

Arbetsgivaravgifter och avdrag för skatt ska huvudmannen normalt redovisa och betala senast den 12:e månaden efter utbetalningen. I juli och december är det den 17:e månaden efter utbetalningen.

Det är samma datum för arbetsgivardeklarationen och den förenklade arbetsgivardeklarationen.

Tänk på:

- Arbetsgivaravgifter och avdragen skatt betalar du in till huvudmannens skattekonto.

- Skriv huvudmannens OCR nummer på inbetalningen.

- Betala i tid, om du betalar för sent behöver huvudmannen betala kostnadsränta.

Ett OCR-nummer till din huvudman kan du få i vår e-tjänst.

Mer information finns på sidan Inbetalning till skattekontot.

Du kan behöva hjälpa huvudmannen att begära en spärr på sitt skattekonto

Om huvudmannen betalar arbetsgivaravgifter och avdragen skatt i samband med att huvudmannen får sitt slutskattebesked finns det en risk att Skatteverket betalar tillbaka beloppet. Huvudmannen kan begära en utbetalningsspärr på sitt skattekonto för att undvika att beloppet betalas tillbaka.

Om huvudmannen har en e-legitimation, till exempel bank-id, kan hen begära en utbetalningsspärr i e-tjänsten Skattekonto. Använd annars blanketten Begäran om utbetalningsspärr (SKV 4813).

Använd annars blanketten Begäran Utbetalningsspärr (SKV 4813).

Begäran Utbetalningsspärr (SKV 4813)

Du som är deklarationsombud kan se alla händelser och saldot på huvudmannens skattekonto.

Registrera huvudmannen som arbetsgivare

Om din huvudman regelbundet betalar ut ersättning kan huvudmannen registrera sig som arbetsgivare. I så fall kan du hjälpa huvudmannen att fylla i blanketten Företagsregistrering. Skriv i ansökan hur många månader per år du uppskattar att huvudmannen kommer att betala ut ersättning.

Fyll i uppgifter under följande avsnitt i blankett Företagsregistrering:

- Ansökan/anmälan avser

- Kontaktperson

- Avsnitt A, C och E

- Underskrift.

Företagsregistrering (SKV 4620)

I de fall huvudmannen betalar ut ersättning endast en till tre månader, kan du skriva under övriga upplysningar att hen vill bli säsongsregistrerad arbetsgivare. Som säsongsregistrerad behöver du bara lämna en arbetsgivardeklaration för de månader som huvudmannen har betalat ut ersättning. Tänk på att även om huvudmannen inte betalat ut någon ersättning under året ska du lämna en nollad arbetsgivardeklaration för perioden december.

Läs mer på sidan Lämna arbetsgivardeklaration som säsongsregistrerad arbetsgivare.

Lämna arbetsgivardeklaration som säsongsregistrerad arbetsgivare

Skicka blanketten till:

Skatteverket

205 30 Malmö

Avregistrera huvudmannen som arbetsgivare

Huvudmannen ska avregistrera sig som arbetsgivare om huvudmannen

- inte längre betalar ut ersättning

- vill använda den förenklade arbetsgivardeklarationen i stället.

För att avregistrera huvudmannen som arbetsgivare fyller du i blanketten Avregistrering som arbetsgivare för god man/förvaltare (SKV 4881).

Avregistrering som arbetsgivare, för god man/förvaltare (SKV 4881)

Skicka blanketten till:

Skatteverket

205 30 Malmö

Blanketter

- Arbetsgivardeklaration Huvuduppgift (SKV 4786)

- Arbetsgivardeklaration Individuppgift (SKV 4788)

- Avregistrering som arbetsgivare, för god man/förvaltare (SKV 4881)

- Företagsregistrering (SKV 4620)

- Begäran Utbetalningsspärr (SKV 4813)

- Förenklad arbetsgivardeklaration SKV 4805

- Hjälpblankett för god man (SKV 4882)