Företag

- Företag

- » Internationellt

- » Rapporteringspliktiga arrangemang (DAC 6)

- » DAC 6 Statistik

DAC 6 Statistik

Syftet med att lämna uppgifter om rapporteringspliktiga arrangemang är i första hand att de ska användas som underlag för utbyte av upplysningar med andra medlemsstater inom EU. Uppgifterna kan även användas av Skatteverket som underlag för skattekontroll och för analys av risker i skattesystemet.

Här publicerar Skatteverket statistik över DAC 6-information som utbyts med andra EU-medlemsstater. Statistikuppgifterna uppdateras årsvis.

Sveriges utbytta rapporter med övriga medlemsstater

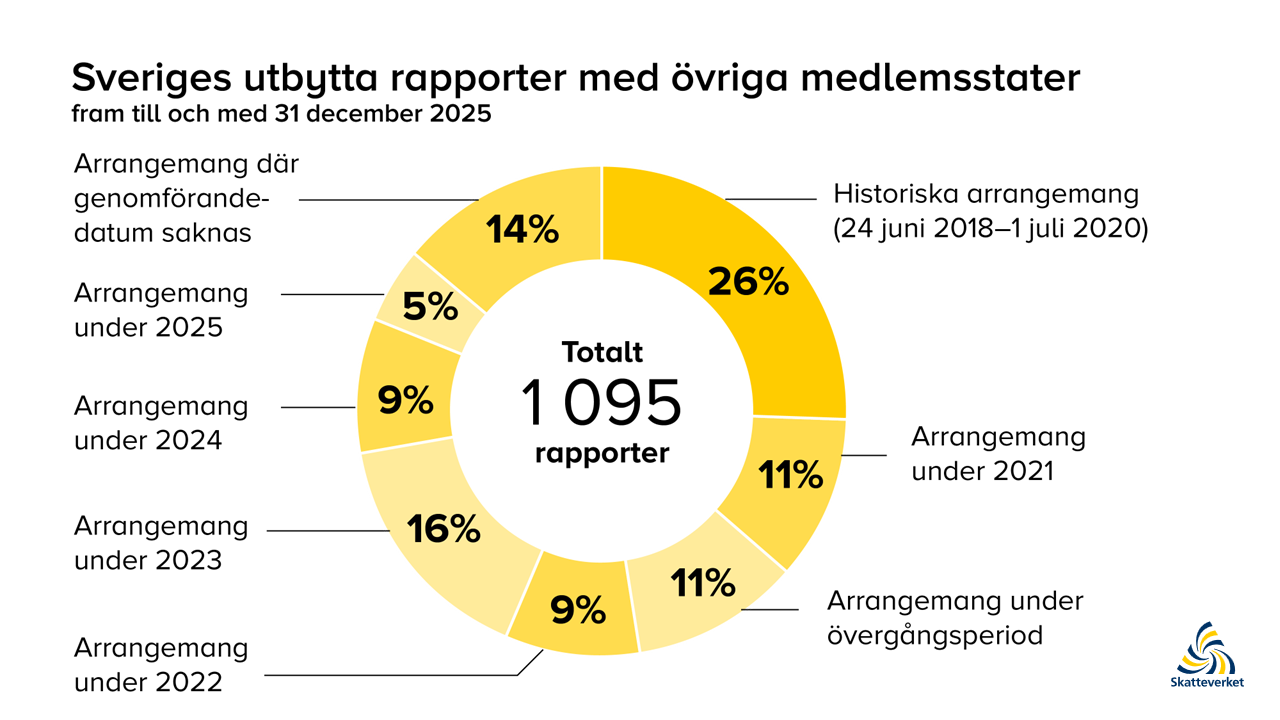

Fram till den 31 december 2025 utbytte Skatteverket 1 095 rapporter med övriga medlemsstater.

26 procent av rapporterna avsåg så kallade historiska arrangemang där genomförandet hade påbörjats efter den 24 juni 2018 och före lagstiftningens ikraftträdande den 1 juli 2020.

11 procent av rapporterna avsåg arrangemang där genomförandet skedde under andra halvåret 2020.

11 procent avsåg arrangemang under 2021, 9 procent 2022, 16 procent 2023 och 9 procent 2024.

Rapporter utbytta under 2025 uppgick till 5 procent.

Övriga rapporter, 14 procent, saknade ett genomförandedatum.

Bilden nedan visar procentsatserna i ett cirkeldiagram.

Vanligast rapporterade berörda medlemsstater

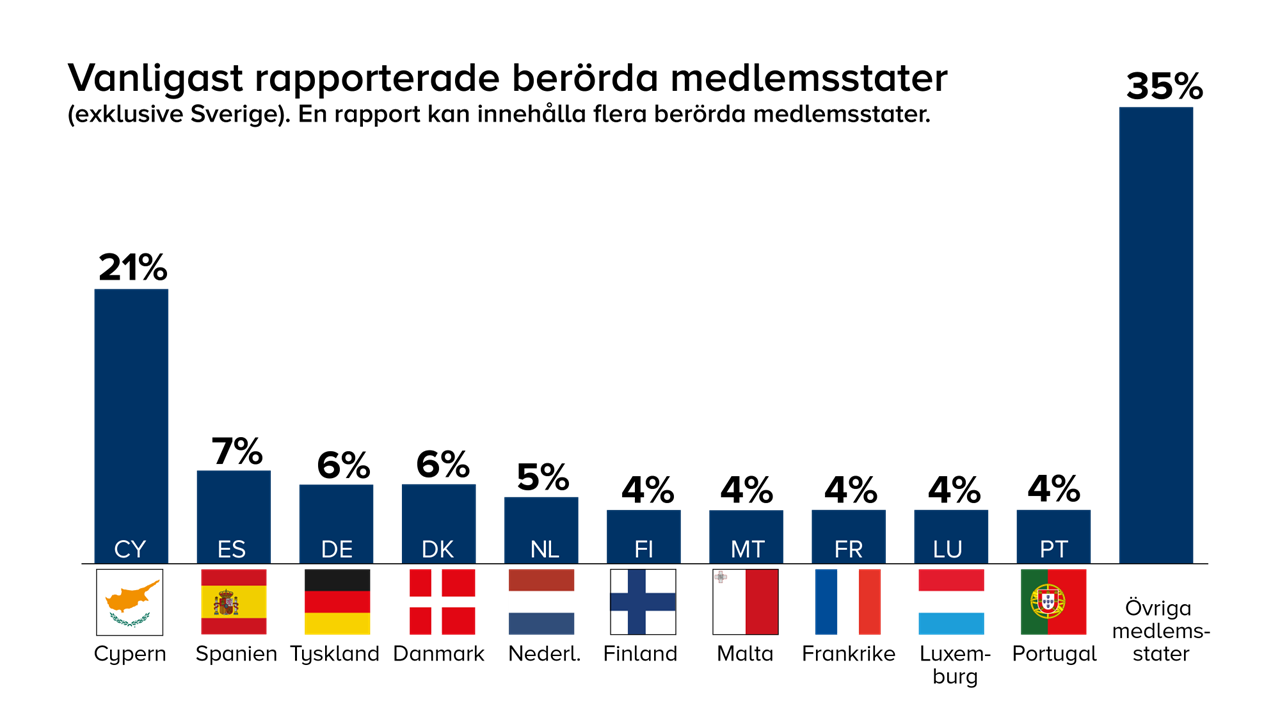

Med undantag för Sverige är den vanligaste förekommande medlemsstat som pekas ut som berörd av det rapporterade arrangemangen Cypern med 21 procent. Därefter följer Spanien med 7 procent, Tyskland och Danmark med 6 procent, Nederländerna med 5 procent. Finland, Frankrike, Luxembourg, Malta och Portugal med 4 procent.

Övriga medlemsstater pekas sammanslaget ut som berörda i 35 procent av arrangemangen som rapporterats. En rapport kan innehålla flera berörda medlemsstater.

Bilden nedan visar procentsatserna i ett stapeldiagram.

Stapeldiagram som visar vanligast rapporterade berörda medlemsstater.

Vanligast rapporterade kännetecken

Kännetecken | Antal |

|---|---|

13 § Omvandling av inkomst | 287 |

25 § Internationella omstruktureringar | 285 |

24 § Överföring av svårvärderade immateriella tillgångar mellan anknutna personer | 189 |

19 § 4 Gränsöverskridande betalningar – Betalningen är föremål för en förmånlig skatteåtgärd där mottagaren har sin hemvist | 100 |

19 § 2b Gränsöverskridande betalningar – Mottagaren är upptagen i en förteckning över länder som bedömts vara icke samarbetsvilliga | 94 |

23 § Unilaterala safe harbour regler | 65 |

15 § Standardiserade arrangemang | 68 |

22 § Verkligt huvudmannaskap | 40 |