Privat

- Privat

- » Skatter

- » Värdepapper

- » Andra tillgångar

Andra tillgångar

Det finns två typer av andra tillgångar. Personliga tillgångar är sådant som du eller din familj till största delen använder för personligt bruk eller som prydnadsföremål. Den andra typen är till exempel terminer och optioner som avser råvaror. De är kapitalplaceringstillgångar.

Vad räknas som en annan tillgång?

Andra tillgångar är antingen personliga tillgångar eller kapitalplaceringstillgångar. Personliga tillgångar är saker som du använder eller har som prydnadsföremål, exempelvis kläder och möbler. Kapitalplaceringstillgångar är till exempel copyrights och råvaruterminer.

Exempel på andra tillgångar

Exempel på vad som räknas som andra tillgångar är:

- kläder och möbler som du har för personligt bruk

- båtar, husvagnar med mera

- konst och andelar i konstkonsortier

- samlingar av till exempel frimärken

- antikviteter och liknande

- smycken

- råvaror, optioner och terminer avseende råvaror

- el från laddbox

- nyttjanderätter, gruvrätter, copyrights, royalties och liknande rättigheter

- ädelmetaller och ädelstenar

- andelar i dödsbon

- kryptotillgångar

När du säljer via en digital plattform

Företag som tillhandahåller vissa digitala plattformar ska lämna uppgift till Skatteverket om din ersättning när du har sålt varor genom plattformen.

I deklarationen kan du se de uppgifter Skatteverket hade om din försäljning i samband med att deklarationen skickades ut. Du hittar alla uppgifter Skatteverket har fått i tjänsten Mina inkomstuppgifter.

Om det du sålt är personliga tillgångar, till exempel barnkläder, möbler eller en gräsklippare behöver du bara betala skatt på ersättningen om du gör en vinst och vinsten är mer än 50 000 kronor. Då betalar du skatt på den del av vinsten som är över 50 000 kronor.

Mer information hittar du under rubriken Deklarera försäljning av personliga tillgångar.

Exempel - Försäljning via digitala plattformar

Anna har under året använt en mobilapp för att sälja begagnade kläder. Hon får när året är slut en uppgift från företaget om att hon totalt under året har sålt kläder för 20 000 kronor. Företaget har också skickat uppgift om Annas försäljning till Skatteverket.

Anna kan i sin deklaration se att Skatteverket fått uppgift om att hon fått ersättning med 20 000 kronor via det företaget. Uppgiften finns med som information för Anna.

När Anna ska deklarera behöver hon räkna ut om någon av försäljningarna gått med vinst. Eftersom hon fått mindre betalt för kläderna vid försäljningen än hon betalat när hon köpte dem gör Anna ingen vinst. Hon behöver därför inte redovisa något från försäljningen i sin deklaration.

Ifall hon inte vet vad hon köpte kläderna för får hon beräkna inköpspriset för varje plagg till 25 % av försäljningspriset.

(Om Anna hade gjort en vinst hade hon bara behövt redovisa den del av vinsten som var över 50 000 kronor)

Personlig tillgång eller kapitalplaceringstillgång

Skattereglerna är olika beroende på om det du sålt är en tillgång som du haft för personligt bruk eller om det är en kapitalplaceringstillgång. Du måste därför först avgöra vilken typ av tillgång du har haft.

Personliga tillgångar

Personliga tillgångar är tillgångar som du eller din familj till största del använder för personligt bruk eller som prydnadsföremål. Exempel på personliga tillgångar kan vara möbler, redskap, båtar, bilar, smycken som du använder och konst du har i ditt hem.

Kapitalplaceringstillgångar

Kapitalplaceringstillgångar är tillgångar som inte är personliga tillgångar. Hit räknas till exempel ädelmetaller och ädelstenar som inte infattats i smycken och konst som du förvarar i bankfack. Andra exempel på kapitalplaceringstillgångar är försäljning av el från laddbox, vissa nyttjanderätter, immateriella rättigheter, copyrights, kryptovalutor och andelar i konstkonsortier.

Hur du använder tillgången avgör vilken typ av tillgång du har

Det är hur du faktiskt använder tillgången som avgör om den ska räknas som personlig tillgång eller kapitalplaceringstillgång. En tillgång som du använder för personligt bruk kan vara en personlig tillgång även om det finns ett inslag av kapitalplacering. Om du däremot till största delen har tillgången som en kapitalplacering är den inte en personlig tillgång.

En tillgång är inte en kapitalplaceringstillgång bara för att den är värdefull.

Deklarera försäljning av personliga tillgångar

Om du har sålt personliga tillgångar behöver du bara deklarera inkomsten om din totala vinst är mer än 50 000 kronor under året. Det gäller också om du har gjort ett byte eller liknande överlåtelse.

Räkna ut vinst eller förlust

För att räkna ut din vinst eller förlust behöver du ditt försäljningspris och ditt omkostnadsbelopp.

Ditt omkostnadsbelopp är:

- inköpspriset, det vill säga vad du betalade för tillgången när du köpte den

- eventuella utgifter i samband med köpet

- eventuella utgifter du haft för att förbättra tillgången

Du kan använda Skatteverkets hjälpblankett för att räkna ut om det blev en vinst eller förlust.

Försäljningspris

Försäljningspris är vad köparen betalade till dig minus de utgifter du hade för försäljningen (till exempel försäljningsprovision och liknande). Om du har bytt en tillgång mot en annan tillgång ska du istället använda marknadsvärdet på den tillgång du fick vid bytet.

Omkostnadsbelopp (inköpspris)

Inköpspris är vad du betalade när du köpte tillgången. Du får också lägga till eventuella avgifter eller provisioner som du var tvungen att betala.

Om du har haft utgifter för att förbättra din tillgång får du räkna med den utgiften. Exempel på en sån utgift är om du har köpt en tavla med trasig ram och haft kostnader för att köpa en ny ram.

Du får däremot inte göra avdrag för löpande underhåll. Det vill säga, om du köper en tavla där ramen är hel och den går sönder får du inte göra avdrag för kostnaden för att köpa en ny ram.

Om du fått tillgången genom arv, gåva eller liknande övertar du inköpspriset från den tidigare ägaren.

Istället för att använda det verkliga omkostnadsbeloppet kan du använda ett schablonavdrag. Då får du göra avdrag med 25 procent av försäljningspriset (efter avdrag för försäljningsutgifter).

Vinst eller förlust

Om du har gjort en vinst när du har sålt personliga tillgångar får du göra avdrag med upp till 50 000 kronor från den totala vinsten (fribelopp). Är ni flera ägare får varje delägare göra ett avdrag med 50 000 kronor. Om du efter avdraget fortfarande har en vinst ska du deklarera den som inkomst av kapital vid punkt 7.5 i din inkomstdeklaration.

Skatten på vinsten är 30 procent. Du får inte göra avdrag för en förlust vid försäljning av personliga tillgångar.

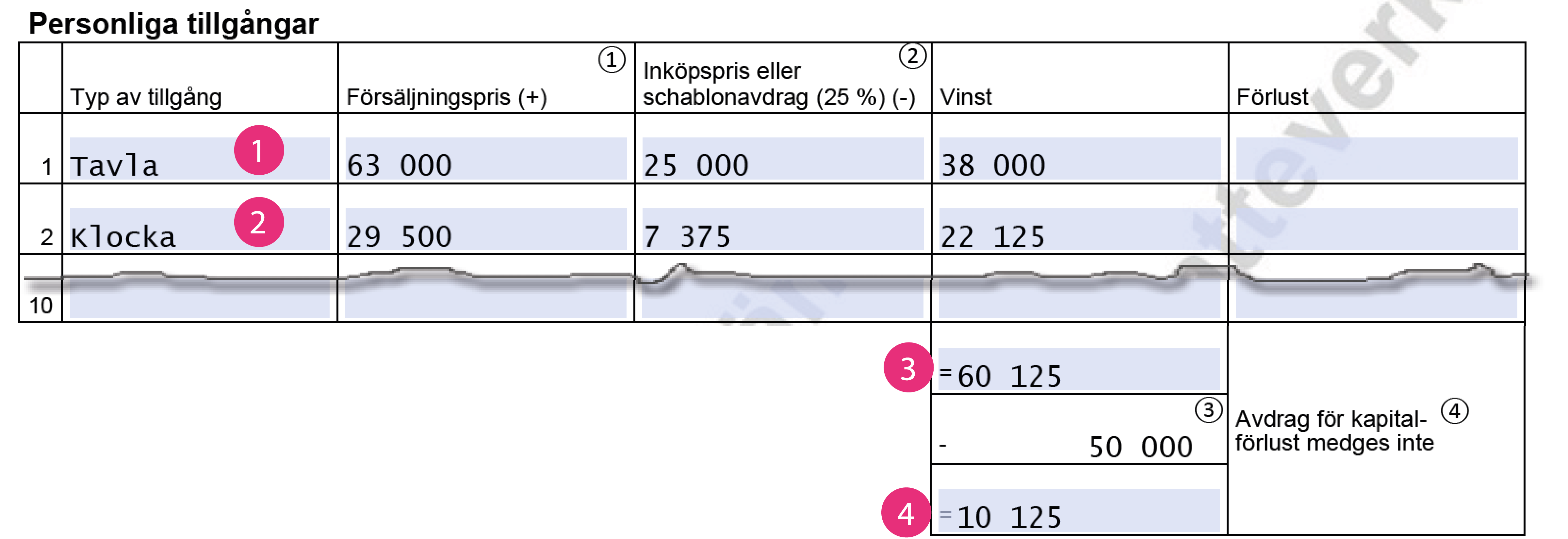

Exempel - Räkna ut vinst vid försäljning av personliga tillgångar

Kalle har sålt en tavla och en klocka. Han har använt båda för personligt bruk. Priset är 70 000 kronor för tavlan och 30 000 kronor för klockan. Den digitala plattformen där han sålde tavlan tog ut en provision på 10 procent, det vill säga 7 000 kronor. När han sålde klockan fick han betala en avgift för annonsering på 500 kronor.

Kalle betalade 25 000 kronor för tavlan och 5 000 kronor för klockan. Han hade inga andra utgifter för sina inköp.

Han använder Skatteverkets hjälpblankett för att räkna ut vinsten.

1. Så här räknar Kalle ut sin vinst för tavlan:

Försäljningspris: 63 000 kronor (Försäljningspris 70 000 kronor- provision 7 000 kronor)

Inköpspris: 25 000 kronor

Vinst: 38 000 kronor (63 000 kronor - 25 000 kronor)

2. Så här räknar Kalle ut sin vinst för klockan:

Kalle köpte klockan för 5 000 kronor och sålde den för 30 000 kronor. Eftersom hans omkostnader för klockan är lägre än 25 procent av försäljningspriset kan han välja att använda sig av schablonavdraget.

Försäljningspris: 29 500 kronor (Försäljningspris 30 000 kronor - provision 500 kronor)

Schablonavdrag: 7 375 kronor ( 25 procent av 29 500 kronor)

Vinst: 22 125 kronor (29 500 kronor - 7 375 kronor)

3. Kalles totala vinst för de personliga tillgångar han sålt under året är:

Vinst tavla: 38 000 kronor

Vinst klocka: 22 125 kronor

Total vinst: 60 125 kronor (38 000 kronor + 22 125 kronor)

4. Från den totala vinsten får Kalle göra ett avdrag med 50 000 kronor

Totalt vinst: 60 125 kronor

Avdrag: 50 000 kronor

Vinst att deklarera: 10 125 kronor (60 125 kronor - 50 000 kronor)

Vinsten ska Kalle deklarera vid punkt 7.5 i inkomstdeklarationen.

Deklarera försäljning av kapitalplaceringstillgångar

För kapitalplaceringstillgångar finns inget fribelopp. Det innebär att du ska räkna ut vinst eller förlust på samtliga kapitalplaceringstillgångar som du sålt under inkomståret. Det gäller också om du gjort ett byte eller liknande överlåtelse.

Räkna ut vinst eller förlust

Du behöver ditt försäljningspris och ditt omkostnadsbelopp när du ska räkna ut vinst eller förlust.

Försäljningspris - omkostnadsbelopp = vinst eller förlust.

Försäljningspris är det belopp köparen betalade dig minus de utgifter du hade för försäljningen (till exempel försäljningsprovision och liknande). Om du har bytt en tillgång mot en annan tillgång ska du istället använda marknadsvärdet på den tillgång du fick vid bytet.

Ditt omkostnadsbelopp är:

- inköpspriset, det vill säga vad du betalade för tillgången när du köpte den

- eventuella utgifter i samband med köpet

- eventuella utgifter du haft för att förbättra tillgången

Du får inte använda schablonavdrag när du beräknar omkostnadsbeloppet.

Om du har fått tillgången genom arv, gåva eller liknande övertar du omkostnadsbeloppet från den tidigare ägaren.

Om du har sålt tillgångar som är en del av ett samlat innehav av tillgångar med enhetligt värde, till exempel guld, ska du använda genomsnittsmetoden för att beräkna omkostnadsbeloppet för alla tillgångar av samma slag. Det gäller oavsett hur och när du har förvärvat dem.

Har du sålt en kapitalplaceringstillgång med vinst är skatten 30 procent på hela vinsten. Har du sålt med förlust får 70 procent av förlusten kvittas mot andra vinster och inkomster i inkomstslaget kapital.

Försäljning av el från laddbox

Om du tar betalt när andra använder din laddbox ska du redovisa försäljning av el. Ett undantag är när du hyr ut parkeringsplats med laddbox och inte tar betalt för el utifrån hur stor förbrukningen är. När elen ingår i hyran ska du istället redovisa all ersättning som uthyrning av parkeringsplats.

Så här redovisar du uthyrning av parkeringsplats

Så här redovisar du försäljning av el i din inkomstdeklaration

Du ska ta upp hela intäkten på bilaga K4 avsnitt D. Under omkostnadsbelopp ska du göra avdrag för inköpskostnaden för den el du har sålt. Du får inte göra avdrag för inköp eller värdeminskning av laddboxen.

Delning av laddbox (Rättslig vägledning)

I vissa fall kan du behöva redovisa och betala moms

När du säljer el från din laddbox kan du behöva registrera dig, redovisa och betala moms. Det behöver du göra om din årsomsättning är högre än 120 000 kronor för kalenderåret eller något av de två föregående åren. Det är från och med den uthyrning som gör att du kommer över 120 000 kronor som du ska registrera dig och betala moms. För försäljning av el är momsen 25 procent.

Om du redan är momsregistrerad, till exempel för att du har enskild näringsverksamhet, ska du redovisa moms för din försäljning av el oavsett hur mycket el du säljer.

Om du inte redan är momsregistrerad och behöver räkna ut hur stor din årsomsättning är ska du också räkna med annan omsättning du har. Till exempel:

- intäkter du får från försäljning av överskottsel

- ersättning du får för frekvensreglering

- intäkter du får för uthyrning av privatbostad som liknar hotellverksamhet

- intäkter från försäljning av varor och tjänster i en enskild näringsverksamhet.

Exempel – Försäljning av el från laddbox

Alex har anmält sin laddbox i en app så att andra kan ladda sin bil via hans laddbox. Under inkomståret har Alex sålt el för totalt 50 000 kronor efter avdrag för den avgift (försäljningsutgift) som han får betala till företaget som han har anmält sin laddbox till. Hans kostnader för den el som han har sålt via sin laddbox är 23 000 kronor. Alex har ingen annan momspliktig omsättning.

Alex ska redovisa sin försäljning av el på bilaga K4 avsnitt D i inkomstdeklarationen. Han får inte göra avdag för sin kostnad för inköp eller värdeminsknng av laddboxen. Eftersom Alex årsomsättning inte är högre än 120 000 kronor behöver han inte registrera sig för moms.

Så här räknar Alex ut sin vinst för försäljning av el

Försäljningspris: 50 000 kronor

Omkostnadsbelopp: 23 000 kronor

Vinst: 27 000 kronor

Alex har inget annat som ska redovisas på bilaga K4. Det innebär att han har fått en vinst på 27 000 kronor som han deklarerar vid punkt 7.5 i inkomstdeklarationen (Vinst ej marknadsnoterade fonddelar m.m.).

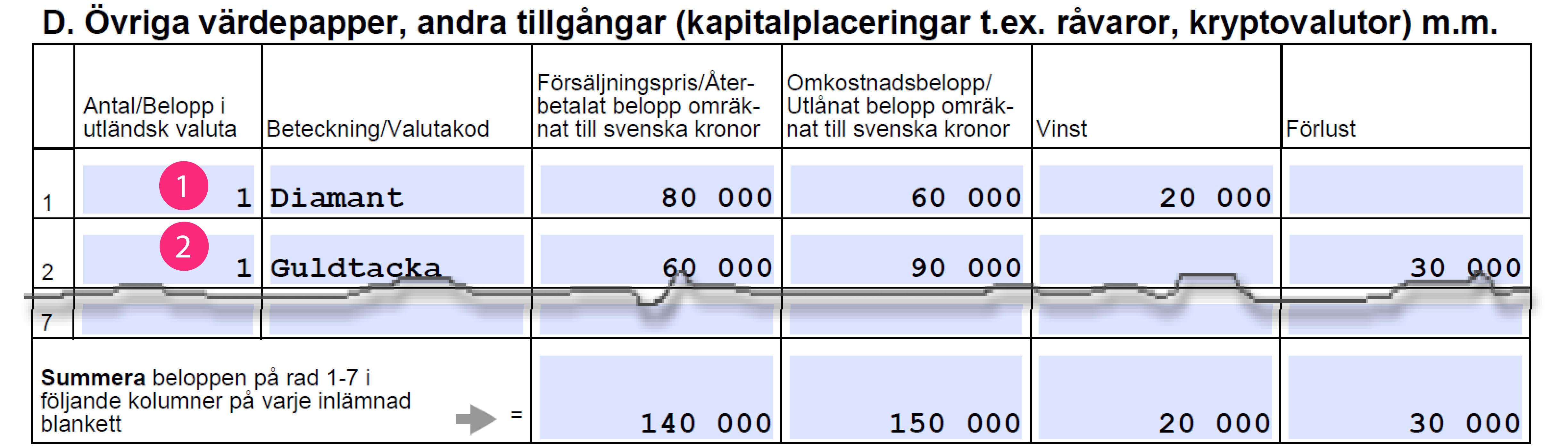

Exempel - Försäljning av guldtacka och diamant

Aida har sålt en guldtacka och en diamant som inte är infattad i ett smycke. Båda är kapitalplaceringstillgångar.

Hennes försäljningspris (efter avdrag för försäljningsutgifter) är 80 000 kronor för diamanten och 60 000 kronor för guldtackan. Aidas omkostnadsbelopp är 60 000 kronor för diamanten och 90 000 kronor för guldtackan.

1. Så här räknar Aida ut sin vinst från försäljningen av diamanten

Försäljningspris: 80 000 kronor

Omkostnadsbelopp: 60 000 kronor

Vinst: 20 000 kronor

2. Så här räknar Aida ut sin förlust från försäljningen av guldtackan

Försäljningspris: 60 000 kronor

Omkostnadsbelopp: 90 000 kronor

Förlust: 30 000 kronor

Aida redovisar sina försäljningar i bilaga K4 avsnitt D i inkomstdeklaration.

Vinsten på 20 000 kronor deklarerar Aida under inkomst av kapital vid punkt 7.5 i inkomstdeklarationen.

Förlusten på 30 000 kronor deklarerar Aida under inkomst av kapital vid punkt 8.4 i inkomstdeklarationen.

När skatten räknas ut får hon avdrag med 70 procent av förlusten, det vill säga 21 000 kronor. Aida har inte några andra inkomster eller utgifter i kapital och får därför ett totalt underskott i kapital på 1 000 kronor (21 000 kronor - vinsten från diamanten på 20 000 kronor) vilket ger en skattereduktion med 300 kronor.

Du kan läsa mer om hur olika inkomster av kapital kan kvittas mot varandra.