Företag

- Företag

- » Moms

- » Deklarera moms

- » Fylla i momsdeklarationen

Fylla i momsdeklarationen

Här kan du läsa hur du fyller i de olika fälten i momsdeklarationen, om du använder e-tjänsten eller blanketten.

Block A – Momspliktig försäljning eller uttag exklusive moms

Beloppen i fälten 05–08 ska gälla samma redovisningsperiod som momsen i fälten 10–12. Du ska därför redovisa ett förskott i den period du får betalningen.

Fält 05 – Momspliktig försäljning som inte ingår i fält 06, 07 eller 08

Här redovisar du din momspliktiga försäljning av varor och tjänster inom Sverige exklusive moms. Hit räknas också försäljning av inventarier för vilka du har haft rätt till avdrag eller återbetalning av ingående moms.

Även försäljning till köpare i andra EU-länder kan räknas som momspliktig försäljning i Sverige. Omständigheter som kan innebära att en försäljning är momspliktig i Sverige är om köparen i det andra EU-landet

- inte är momsregistrerad, till exempel är en privatperson, eller

- är en företagare som inte åberopar ett giltigt momsregistreringsnummer.

Om du minskar den utgående momsen på grund av en konstaterad kundförlust, sänkning av priset eller återtagande av en vara, ska motsvarande minskning av försäljningen göras här.

Undantag

- Du ska inte redovisa någon försäljning i fält 05 när du använt vinstmarginalbeskattning vid försäljning av varor eller resetjänster. Du ska i stället redovisa beskattningsunderlaget i fält 07.

- Du ska redovisa hyresinkomster i fält 08 vid frivillig beskattning för uthyrning av verksamhetslokal.

Fält 06 – Momspliktiga uttag

Här redovisar du värdet exklusive moms av varor och tjänster som du ska uttagsbeskattas för.

Varor

Du ska uttagsbeskattas för uttag av en vara om du utan ersättning

- tar ut varan ur verksamheten för privat bruk

- ger bort varan

- för över varan till en verksamhet som inte är momspliktig.

Tjänster

Du ska uttagsbeskattas för uttag av en tjänst om du utan ersättning

- använder en tillgång i verksamheten för privat bruk

- låter någon annan använda en tillgång i verksamheten

- utför eller låter utföra en tjänst åt dig själv, din personal eller någon annan.

För vissa tjänster inom fastighetsområdet gäller särskilda regler för uttagsbeskattning.

Omvärdering

Omvärdering som du gör av beskattningsunderlaget vid under- och överpristransaktioner ska du också redovisa i detta fält, trots att det inte är uttag.

Fält 07 – Beskattningsunderlag vid vinstmarginalbeskattning

Här redovisar du beskattningsunderlaget för varor och resetjänster som du använt reglerna för vinstmarginalbeskattning för. Med beskattningsunderlag menas det värde momsen ska beräknas på. Vid negativ vinstmarginal anger du värdet till 0 kronor.

Begagnade varor, konstverk, samlarföremål och antikviteter

Beskattningsunderlaget är vinstmarginalen minskad med momsen på vinstmarginalen. Vinstmarginalen är skillnaden mellan en varas försäljningspris och dess inköpspris. Om förenklad vinstmarginalbeskattning får användas är vinstmarginalen skillnaden mellan periodens sammanlagda försäljningsinkomster och periodens sammanlagda inköpsutgifter för varor på detta sätt.

Resetjänster

Vid försäljning av en resetjänst med vinstmarginalbeskattning är beskattningsunderlaget lika med reseföretagets vinstmarginal utan moms. Vinstmarginalen är skillnaden mellan resans pris (inklusive moms) och reseföretagets kostnader (inklusive moms) för de varor och tjänster som ingår i resetjänsten och som kommer resenären direkt tillgodo.

Fält 08 – Hyresinkomster vid frivillig beskattning

Här redovisar du hyresinkomster, exklusive moms, för fastigheter där du har valt vid frivillig beskattning för uthyrning av verksamhetslokal.

Block B – Utgående moms på försäljning eller uttag i fält 05–08

- Fält 10 – Utgående moms 25 %

- Fält 11 – Utgående moms 12 %

- Fält 12 – Utgående moms 6 %

Här redovisar du för respektive skattesats summan av den utgående momsen på

- försäljning av varor och tjänster inom Sverige (inklusive hyresinkomster vid frivillig beskattning och försäljning där momsen beräknas på vinstmarginalen)

- uttag av varor och tjänster

- förskott för en vara eller tjänst som en kund i Sverige har beställt av dig.

Block C – Momspliktiga inköp vid omvänd betalningsskyldighet

Fält 20 – Inköp av varor från annat EU-land

Här redovisar du värdet av varor du köpt av en säljare i ett annat EU-land och som transporterats till

- Sverige, eller

- ett annat EU-land och du åberopat ditt momsregistreringsnummer (se undantag nedan).

Här redovisar du också värdet av överföring (gränsöverskridande transport) till Sverige från egen verksamhet i ett annat EU-land som ska beskattas i Sverige.

Här ska även utländska företagare redovisa värdet av överföringar från verksamheter som de bedriver i ett annat EU-land, även om överföringen inte ska beskattas i Sverige. Det gäller utländska företagare som är momsregistrerade i Sverige på grund av att de gör unionsinterna förvärv som är undantagna från skatteplikt.

Undantag

Varor du köpt för att direkt sälja vidare (som så kallad mellanman vid trepartshandel) ska du inte redovisa här utan i fält 37. Med trepartshandel menas att någon säljer en vara i ett EU-land till en köpare (mellanman) i ett annat EU-land, men varan levereras direkt till en kund i ett tredje EU‑land. Alla tre parterna förutsätts vara momsregistrerade i respektive land.

Fält 21 – Inköp av tjänster från ett annat EU-land, enligt huvudregeln

Här redovisar du värdet av tjänster som du köpt från en säljare i ett annat EU‑land enligt huvudregeln när du som köpare är betalningsskyldig och ska redovisa den utgående momsen. Huvudregeln innebär att tjänsterna anses vara tillhandahållna i Sverige och gäller alla momspliktiga tjänster med följande undantag:

- fastighetstjänster

- persontransporter

- tillträde till evenemang som är kulturella, konstnärliga, idrottsliga, vetenskapliga och pedagogiska samt av underhållningskaraktär och liknande

- restaurang- och cateringtjänster

- korttidsuthyrning av transportmedel

Inköp av vissa fastighetstjänster som är undantagna från huvudregeln redovisar du i stället i fält 24. Jämför med sambandet mellan fälten 39 och 40.

Fält 22 – Inköp av tjänster från länder utanför EU

Här redovisar du värdet av tjänster som du köpt från en säljare i ett land utanför EU enligt huvudregeln när du som köpare är betalningsskyldig och därför ska redovisa den utgående momsen.

Se under fält 21 vilka tjänster som inte omfattas av huvudregeln.

Inköp av vissa fastighetstjänster som är undantagna från huvudregeln redovisar du i stället i fält 24.

Fält 23 – Inköp av varor i Sverige som köparen är betalningsskyldig för

Här redovisar du värdet av varor som du köpt i Sverige när du som köpare är betalningsskyldig och därför ska redovisa den utgående momsen.

Exempel på varuinköp där du som köpare ska redovisa momsen:

- inköp av varor från en utländsk företagare i Sverige som inte begärt att vara betalningsskyldig för försäljning till momsregistrerade köpare i Sverige

- inköp av guldmaterial eller halvfärdiga produkter med minst 325 tusendelars finhalt

- inköp av investeringsguld när säljaren är frivilligt betalningsskyldig för försäljningen

- inköp av gas, el, värme eller kyla från en utländsk företagare som du som återförsäljare eller förbrukare av varan i Sverige är betalningsskyldig för

- inköp av avfall och skrot av vissa metaller

- inköp av mobiltelefoner, integrerade kretsanordningar, spelkonsoler, pekdatorer och bärbara datorer om det totala beskattningsunderlaget av sådana varor överstiger 100 000 kr i fakturan

Här redovisar du även värdet av varor som du tar ut från ett skatteupplag eller tullager samt värdet av tjänster på sådana varor, när uttaget av varorna medför att moms ska betalas.

Fält 24 – Övriga inköp av tjänster i Sverige som köparen är betalningsskyldig för

Här redovisar du värdet av andra tjänster än de tjänster du ska redovisa i fält 21 eller 22 och som du också som köpare är betalningsskyldig och ska redovisa den utgående momsen för. Exempel på inköp av tjänster som du ska redovisa här:

- tjänster inom byggsektorn som du som köpare ska redovisa och betala moms för – så kallad omvänd betalningsskyldighet, som också gäller om du som köpare säljer byggtjänsten till någon som i sin tur säljer byggtjänster

- vissa tjänster som har anknytning till fastigheter i Sverige och som utförs av en utländsk företagare som inte har begärt att bli betalningsskyldig för försäljning till momsregistrerade köpare i Sverige

- inköp av utsläppsrätter för växthusgaser.

Block D – Utgående moms på inköp i fält 20–24

Fält 30 – Utgående moms 25 %

Fält 31 – Utgående moms 12 %

Fält 32 – Utgående moms 6 %

Här redovisar du för respektive skattesats summan av den utgående momsen på inköp av

- varor från ett annat EU-land

- tjänster från säljare i ett annat EU-land

- tjänster från säljare i ett land utanför EU

- varor i Sverige som omvänd betalningsskyldighet ska tillämpas för

- tjänster i Sverige som omvänd betalningsskyldighet ska tillämpas för.

Block E – Försäljning med mera som är undantagen från moms

Fält 35 – Försäljning av varor till ett annat EU-land

Här redovisar du följande:

- Det fakturerade värdet av varor som du säljer utan moms till en kund i ett annat EU-land därför att kunden åberopat ett giltigt momsregistreringsnummer i ett annat EU-land än Sverige och varorna transporteras ut ur Sverige. Ett förskott för en sådan varuleverans redovisar du först vid leveransen.

- Anskaffningsvärdet för varor du överfört till en egen filial eller verksamhet i ett annat EU-land om verksamheten är momsregistrerad där. Med överföring menas en gränsöverskridande varutransport inom EU utan att varan byter ägare.

Undantag

Du ska inte redovisa värdet av varuöverföringar till ett annat EU-land när varan anses levererad mot ersättning till det andra EU-landet i samband med en monteringsleverans. Monteringsleveranser ska du redovisa i fält 42.

Periodisk sammanställning

Belopp som du redovisar i fält 35 ska du även redovisa i den periodiska sammanställningen.

Fält 36 – Försäljning av varor utanför EU

Här redovisar du värdet av varuförsäljning utanför EU. I mervärdesskattelagen kallas sådan försäljning export. Följande räknas som export:

- direkt utförsel till en plats utanför EU

- hämtköp som en utländsk företagare gör för direkt utförsel till en plats utanför EU

- leverans till en exportbutik

- leverans till fartyg eller flygplan i utrikestrafik

- försäljning ombord på fartyg och flygplan i utrikestrafik

- försäljning av tillfälligt registrerade bilar och motorcyklar

- leverans av bilar och motorcyklar utanför EU

- försäljning till personer bosatta utanför EU (taxfree)

Här ska du även redovisa följande:

- Värdet av varor som du överför från Sverige till ett land utanför EU. Om du därefter säljer varorna utanför EU ska du inte redovisa försäljningen i momsdeklarationen.

- Förskott som gäller beställda varor som ska exporteras. Ett förskott ska du redovisa i den period du tar emot beloppet.

Du kan här även redovisa varuförsäljningar när du köper en vara

- i ett annat EU-land och den levereras till ett land utanför EU

- i ett land utanför EU och den levereras till ett annat land utanför EU.

Fält 37 – Mellanmans inköp av varor vid trepartshandel

Här redovisar du varor du köpt av en momsregistrerad säljare i ett annat EU-land än Sverige för att direkt sälja varorna vidare. Då kallas du mellanman vid trepartshandel. Med trepartshandel menas att en säljare säljer en vara i ett EU‑land till en köpare (mellanman) i ett annat EU-land, men att varan levereras direkt till en kund i ett tredje EU-land. Alla tre parterna förutsätts vara momsregistrerade i respektive land. Du som mellanman betalar inte moms på trepartsförvärv. Detta är ett undantag från "vanliga" unionsinterna förvärv som du ska redovisa i fält 20.

Fält 38 – Mellanmans försäljning av varor vid trepartshandel

Här redovisar du försäljning till en momsregistrerad köpare i ett annat EU‑land än Sverige av varor som du köpt som så kallad mellanman vid trepartshandel. Med trepartshandel menas att någon säljer en vara i ett EU‑land till en köpare (mellanman) i ett annat EU-land men varan levereras direkt till en kund i ett tredje EU-land. Alla tre parterna förutsätts vara momsregistrerade i respektive land.

Periodisk sammanställning

Det belopp som du redovisar här ska du även redovisa som värde av trepartshandel i den periodiska sammanställningen.

Fält 39 – Försäljning av tjänster till en beskattningsbar person i ett annat EU-land, enligt huvudregeln

Här redovisar du värdet av tjänster du sålt utan moms till en beskattningsbar person i ett annat EU-land enligt huvudregeln för försäljning till beskattningsbara personer. Huvudregeln innebär att tjänsterna anses tillhandahållna i det andra EU-landet. Köparen är betalningsskyldig för inköpet.

Huvudregeln gäller alla momspliktiga tjänster med följande undantag:

- fastighetstjänster

- persontransporttjänster

- tillträde till evenemang som är kulturella, konstnärliga, idrottsliga, vetenskapliga och pedagogiska samt av underhållningskaraktär och liknande

- restaurang- och cateringtjänster

- korttidsuthyrning av transportmedel.

Försäljning av tjänster som är undantagna från huvudregeln och som är tillhandahållna utanför Sverige redovisar du i stället i fält 40.

Tjänster som är undantagna från skatteplikt till moms i Sverige redovisar du i fält 42.

Periodisk sammanställning

Du ska även redovisa värdet av de sålda tjänsterna i en periodisk sammanställning under förutsättning att köparen har ett momsregistreringsnummer och tjänsterna är skattepliktiga i det andra EU‑landet. Annars ska du inte redovisa värdet i den periodiska sammanställningen, vilket i sin tur innebär att uppgifterna kommer att vara annorlunda där än i momsdeklarationen.

Fält 40 – Övrig försäljning av tjänster som tillhandahållits utomlands

Här redovisar du övrig försäljning av tjänster som är tillhandahållna utomlands och som du inte ska redovisa i fält 39. Det gäller till exempel

- tjänster som inte följer huvudregeln och som du säljer till en beskattningsbar person i ett annat EU-land – jämför med fält 39

- tjänster som avser förmedling, transporter och arbete på lös egendom som du säljer till köpare som inte är en beskattningsbar person i ett annat EU-land

- tjänster du säljer till köpare i ett land utanför EU

- resor till andra länder, när du inte ska använda vinstmarginalbeskattning (vid vinstmarginalbeskattning ska du i stället redovisa beskattningsunderlaget i fält 07).

Tjänster som är undantagna från skatteplikt till moms i Sverige redovisar du i fält 42.

Försäljning av tjänster som du redovisar i den särskilda momsdeklarationen i e-tjänsten MOSS (försäljning av digitala tjänster till icke beskattningsbara personer i andra EU-länder) ska du inte redovisa i momsdeklarationen.

Fält 41 – Försäljning när köparen är betalningsskyldig i Sverige

Här redovisar du försäljning när köparen finns i Sverige och är betalningsskyldig för det du säljer, så kallad omvänd betalningsskyldighet. Följande är exempel på sådan försäljning:

- Tjänster inom byggsektorn som köparen ska redovisa och betala momsen för.

- En utländsk företagares försäljning av varor och vissa fastighetstjänster som säljs till momsregistrerade köpare i Sverige av utländska företagare som inte begärt att vara betalningsskyldiga för försäljningen.

- Försäljning av guldmaterial eller halvfärdiga produkter med minst 325 tusendelars finhalt.

- Försäljning av investeringsguld när du som säljare är frivilligt betalningsskyldig för försäljningen. Trots att du som säljare är frivilligt betalningsskyldig ska köparen redovisa och betala momsen.

- Försäljning av utsläppsrätter för växthusgaser.

- Försäljning av avfall och skrot av vissa metaller.

- Försäljning av mobiltelefoner, integrerade kretsanordningar, spelkonsoler, pekdatorer och bärbara datorer om det totala beskattningsunderlaget av sådana varor överstiger 100 000 kr i fakturan.

Fält 42 – Övrig försäljning med mera

Här redovisar du försäljning med mera som är undantagen från moms och som du inte ska redovisa i något annat fält. Här redovisar du också försäkringsersättningar och bidrag som du har tagit emot som inte är ersättningar för sålda varor eller tjänster.

Exempel på försäljningar som ska redovisas:

- monteringsleveranser (se undantag till fält 35)

- momsfri uthyrning av fastigheter

- anläggningstillgångar, till exempel bilar, när du inte haft avdragsrätt vid inköpet

- läkemedel på recept

- nya transportmedel som du sålt till en köpare i ett annat EU-land som inte åberopat ett giltigt momsregistreringsnummer

- flygbensin och flygfotogen

- skepp för yrkesmässig sjöfart och yrkesmässigt fiske

- vissa medlemsblad och tidskrifter

- momsfri spelverksamhet

- investeringsguld när du inte är frivilligt betalningsskyldig för försäljningen

- gas, el, värme eller kyla till en utländsk betalningsskyldig återförsäljare eller till någon som förbrukar varan utanför Sverige när denne är betalningsskyldig för sitt inköp.

Exempel på bidrag

- vissa EU-bidrag

- näringsbidrag

- omställningsstöd

- elstöd

Periodisk sammanställning

I vissa fall ska du lämna en periodisk sammanställning även för tjänster som inte är skattepliktiga när de tillhandahålls i Sverige. Det gäller om tjänsterna omfattas av huvudregeln och köparen är en beskattningsbar person som är etablerad i ett EU-land där tjänsterna är skattepliktiga. Exempel:

- vissa varutransporter

- artisters arvoden.

Block H - moms vid import

Fält 50 - Beskattningsunderlag vid import

Här redovisar du beskattningsunderlaget för den moms du ska betala vid import. Om någon moms inte ska betalas vid importen, exempelvis för att den importerade varan är undantagen från skatteplikt, ska fältet inte fyllas i. Beskattningsunderlaget beräknas på det sammanlagda värdet av:

- det tullvärde i SEK (varans värde för tulländamål/monetärt tullvärde) som har fastställts av

Tullverket eller i vissa fall av annan tullmyndighet i EU tull och andra statliga skatter eller avgifter (utom den moms du ska beräkna) - bikostnader som provisions-, emballage-, transport- och försäkringskostnader fram till den kända bestämmelseort dit varan transporteras.

Med känd bestämmelseort avses första bestämmelseort i Sverige eller den sista ort i Sverige eller i annat EU-land som anges i den internationella frakthandlingen. Om uppgift om en bestämmelseort i Sverige helt saknas i frakthandlingen ska den ort i Sverige där första omlastning görs anses vara känd bestämmelseort. Alla bikostnader ska ingå som avser den importerade varan och som uppkommer efter det att varan kommit fram till införselplatsen men innan och fram till att varan anländer till den sista ort som framgår av frakthandlingen.

Block I - Utgående moms på import i fält 50

Fält 60 – Utgående moms 25 %

Fält 61 – Utgående moms 12 %

Fält 62 – Utgående moms 6 %

Här redovisar du, för respektive skattesats, summan av den utgående momsen på beskattningsunderlaget vid importen.

Block F – Ingående moms

Fält 48 – Ingående moms att dra av

Här redovisar du summan av din avdragsgilla ingående moms (moms som du betalat på inköp). I beloppet ingår

- moms på varor och tjänster du köpt inom Sverige

- moms på varor som du importerat

- moms på tjänster du köpt från länder utanför EU

- moms på varor och tjänster du köpt från andra EU-länder.

Observera att du aldrig får dra av utländsk moms. Sådan moms kan dock i vissa fall återbetalas av en utländsk skattemyndighet. Du kan också ha avdragsrätt för momsen på inköp i Sverige även om du ska redovisa den utgående momsen i ett annat land.

Block G – Moms att betala eller få tillbaka

Fält 49 – Moms att betala eller få tillbaka

Här redovisar du moms som du ska betala eller få tillbaka för perioden, det vill säga summan av beloppen i fälten 10, 11, 12, 30, 31, 32, 60, 61 och 62 minskad med beloppet i fält 48.

Om du inte har någon moms att redovisa för perioden skriver du 0 här.

Information in English

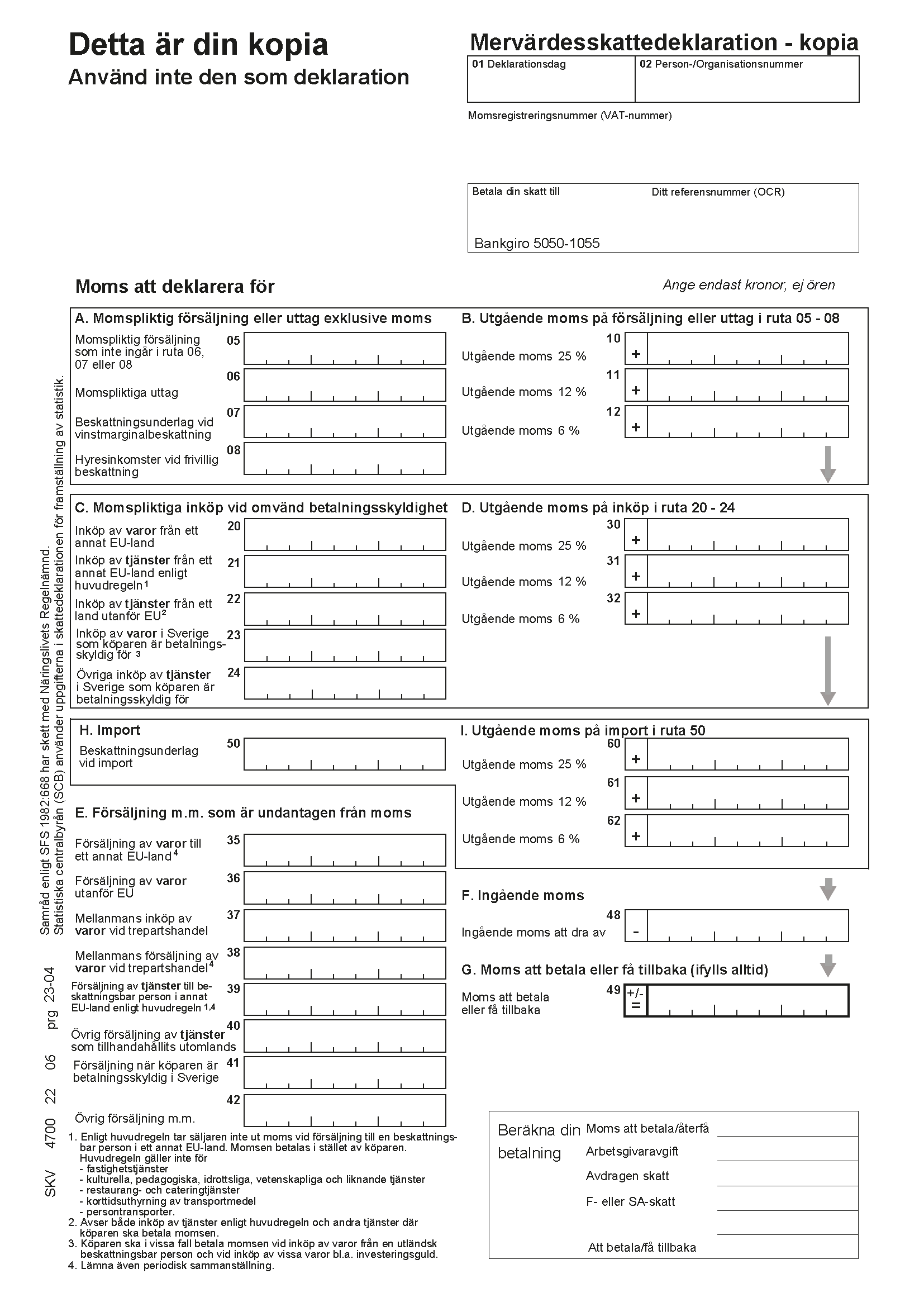

Så här ser momsdeklarationen ut

Bilden illustrerar hur en momsdeklaration (mervärdesskattedeklaration) på papper ser ut. På sidan Deklarera moms finns mer information om hur du gör för att lämna in din momsdeklaration.

Kontakta oss

Viktiga datum för ditt företag

Här kan du få fram viktiga datum för ditt företag. Då kan du lätt se när du behöver betala in skatter, deklarera eller när du får utbetalningar.

Aktuellt

-

Rättsfallskommentar om resultatfördelning i riskkapitalfond

Skatteverket har publicerat en rättsfallskommentar, ”Fråga om hur resultatfördel...

-

Förnya ditt id-kort i god tid

Kontrollera att ditt nuvarande id-kort fortfarande är giltigt för att slippa onö...

-

Kom ihåg att betala din kvarskatt

Snart är det dags att betala in kvarskatten för dig som fick ditt slutskattebesk...